日薪208萬,涉嫌“陰陽合同”、偷逃稅,鄭爽將面臨怎樣的處罰?

一夜之間,全網都在為鄭爽的“1.6億”和“208萬”咋舌。

圖源:pixabay

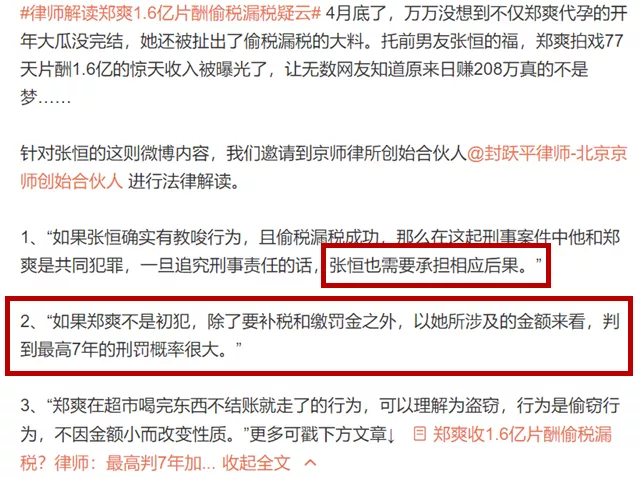

2021年4月26日,女藝人鄭爽的前男友張恒再發猛料。在他微博所公布視頻中,直指鄭爽通過陰陽合同在《倩女幽魂》項目中獲得收入1.6億元,按77個工作日計算,日薪超208萬元。

值得注意的是,這一數字相當于一個月薪5000的人不吃不喝掙2669年的工資總和,換句話說要從春秋朝代開始掙到現在。并且鄭爽還被曝出存在種種偷漏稅行為。

4月28日晚間,據央視新聞消息,上海稅務和北京廣電部門依法調查有關機構和演藝人員鄭爽涉嫌“陰陽合同”、拆分收入獲取“天價片酬”、偷逃稅等問題。

01 何為陰陽合同?會讓國家少收多少稅?

陰陽合同,就是演員與劇組簽訂合同,演員的片酬分別寫進兩份合同,一個數額大,一個數額小。說白一點,小合同為陽合同,可以公開,可以拿出來給有關部門看和查;大合同不對外公布,原因你懂滴,至于為什么要這樣做,相信很多網友都能猜到,演員尤其是明星收入稅率高,為了能少交點稅。

這份陰陽合同,讓國家少收了多少稅?

算算就清楚了!陽合同:4800萬,陰合同1.6億

案 例:

若是演員實際拿了1.6億元的勞務費,但該演員為了少繳稅款,她和劇組把片酬為4800萬的虛假合同拿到稅務局備案,稅務局就只能根據4800萬的片酬征稅,另1.12億元片酬對應的稅款白白流失了。

一、陽的合同額4800萬元勞務費需要繳納的稅費:

稅費計算:

1、應納增值稅=4800萬元*3%=144萬元

2、附加稅費的計稅依據為增值稅

(1)城建稅=增值稅*7% =144萬元*7%=10.08萬元

(2)教育費附加=增值稅*3%=144萬元*3%=4.32萬元

(3)地方教育附加=增值稅*2%=144萬元*2%=2.88萬元

(4)水利建設基金=增值稅*0.5%=144萬元*0.5%=0.72萬元

注意:附加稅費各地比例可能存在差異。

3、應納個人所得稅額=(48000000-48000000*20%)*40%-7000=1535.3(萬元)

以上合計納稅額=1697.3萬元

二、陰的合同額1.6億元勞務費需要繳納的稅費:

稅費計算:

1、應納增值稅=1.6億元*3%=0.048億元=480萬元

2、附加稅費的計稅依據為增值稅

(1)城建稅=增值稅*7% =480萬元*7%=33.6萬元

(2)教育費附加=增值稅*3%=480萬元*3%=14.4萬元

(3)地方教育附加=增值稅*2%=480萬元*2%=9.6萬元

(4)水利建設基金=增值稅*0.5%=480萬元*0.5%=2.4萬元

注意:附加稅費各地比例可能存在差異。

3、應納個人所得稅額=(160000000-160000000*20%)*40%-7000=5119.3(萬元)

以上合計納稅額=5659.3萬元

結 論

上述支付演員勞務費的陰陽合同竟然導致國家稅款流失了3962萬元。

02 如果逃稅證據確鑿,會有什么懲罰?

隨著國家綜藝限薪令的出臺(規定:總片酬不能超過5000萬元),鄭爽的1.6億片酬涉及到“陰陽合同”、偷稅逃稅的問題。

在這次事件中,鄭爽媽媽先是將1.6億片酬拆分成鄭爽媽媽名下實控的上海晶焰沙公司的1.12億增資款(陰合同)和4800萬的片酬(陽合同),然后通過增資擴股的方式進行逃稅。

在整個過程中,鄭爽媽媽只需要繳納萬分之2.5的資金賬簿印花稅,也就是說1.12億的增資款只需要繳納2.8萬元印花稅。

那么4800萬的鄭爽片酬總該要正規交稅了吧?

然而也沒有。

鄭爽4800萬的報酬應屬于居民個人勞務報酬所得,應該繳納45%的個人所得稅。

鄭爽媽媽還覺得45%的個稅太多了,于是讓鄭爽以新沂萃珊雯影視文化有限公司簽約藝人的身份逃避個人所得稅,最后只交20%的稅。

據粗略計算,鄭爽1.6億片酬通過一些列操作累計逃稅3000多萬。

如果逃稅證據確鑿,那么將面臨稅收滯納金和罰金(一般為欠繳稅款的0.5~5倍),參考之前范冰冰的賠償額。

杭州金道律師事務所稅務律師張曉表示,如果張恒的舉報屬實,鄭爽的行為已然構成非法逃稅。這意味著鄭爽可能面臨雙重責任:一重是行政責任,違法者要補繳稅款和滯納金,并被處以不繳或者少繳稅款的0.5倍到5倍的罰款;另一重是刑事責任,如果構成了逃稅罪,違法者可能會被判處有期徒刑或拘役,并處罰金。根據《刑法》的規定,被判有期徒刑或拘役的時間與當事人的犯罪情節輕重有關,可能是三年以下,也可能是三年以上七年以下。

如果鄭爽之前并沒有偷逃稅記錄,這次只要及時補繳稅款、滯納金和罰款,接受了行政處罰,還是有可能免受“牢獄之災”的。

然而,鄭爽在范冰冰風波之后,曾經補稅了一次,那么鄭爽就不是初犯,還有可能處3年以上7年以下有期徒刑。

03 為什么明星要經常采取業務分拆的方式簽合同?

為什么明星要經常采取業務分拆的方式簽署合同呢?奧秘就在于避稅上。

按照個稅累進稅制的特點,明星個人所得稅稅負是最高的,明顯不劃算。而“演藝收入 + 工作室收入”的業務分拆,基本已經成為明星避稅的新套路。

具體來說,他們首先成立自己的經紀公司或者自己的藝人工作室,并以工作室/公司的名義對外簽署合同。隨后,藝人們會要求演出商或者劇組與設立的多個公司或工作室簽訂各類服務合同,比如策劃合同、宣傳合同、制作合同、經紀服務合同等。這樣便可以通過公司賬目攤銷藝人團隊的各種成本,并適用企業所得稅稅率以及進行投資分紅。

倘若該筆5000萬元全部直接計為藝人的個人所得,則應繳納的稅款為16000×40%=6400萬元,明星實際到手僅9600萬元。

倘若該筆款項以策劃合同款、宣傳合同款等名目支付給藝人經紀公司,再通過經紀公司分紅的形式進入藝人的腰包,則需要繳納的稅款如下:

(1)增值稅。根據財政部國家稅務總局2016年的《關于全面推開營業稅改征增值稅試點的通知》規定,廣播影視服務首先需要繳納6%的增值稅,即16000÷(1+6%)×6%=905.5萬元;

(2)企業所得稅。根據《中華人民共和國企業所得稅法》,企業所得稅的稅率為25%,且企業實際發生的與取得收入有關的、合理的支出可以在計算應納稅所得額時扣除。換句話說,經紀公司可以通過列支成本的方式少繳稅。我們假設該項目可攤銷的總成本為8000萬元,則應繳納的企業所得稅總額為(16000-905.5-8000)×25%=1773.5萬元;

(3)股息紅利個人所得稅。在繳納完增值稅和企業所得稅后,合同款尚余約11946萬元在經紀公司賬目上。最后一步就是采用公司分紅的方式,讓這筆錢進入明星的口袋。根據《企業所得稅法實施條例》規定,企業所得稅后的利潤,實際分給自然人股東的紅利部分,直接按20%征收利息股息紅利個人所得稅。如此粗算,這筆錢落入明星口袋,需要繳稅約2389.2萬元。

如果我們把以上(1)(2)(3)項相加,總納稅額大約為5068.3萬元,已經節省了1331萬。不僅如此,影視文化公司特殊的稅收優惠政策還能為明星們省下更多:一方面,對于符合條件的小規模納稅人,其增值稅稅率可以減半征收,即適用3%的征收率來征收;

另一方面,以新疆霍爾果斯為代表的一些地方政府為了吸引投資,也會推出地方性的稅收優惠政策,為影視文化公司提供企業所得稅減免以及個人所得稅返還獎勵政策。粗算下來,稅負還可以在5068.3萬元的基礎上降低50%左右。換句話說,通過業務分拆+稅收優惠的組合拳,明星實際可到手的收入多出了3000多萬元,確實有利可圖!

對于此次鄭爽案件來看,張恒還主動@了國家稅務總局,我們可以期待下后續的官方調查。