為什么很多老板有公司,還要成立一個個人獨資企業呢?

個人獨資企業不能叫公司,只能叫中心、工作室。

而且按照規定個人獨資企業,投資人只能是自然人,而且要以個人財產對企業承擔無限責任,企業財產不足以清償債務的,投資人應當以其個人的其他財產予以清償。

公司呢,有限責任公司是有限責任,僅僅以出資額承擔有限責任。

個人獨資企業,企業取名又不能彰顯高大上,還要承擔無限責任,怎么感覺創業也要成立公司,搞個個獨干嘛?

對啊,搞個個人獨資企業干嘛呢?很多人說,個人獨資企業交稅少,這是很多老板有個公司,還要單獨成立個人獨資企業的原因。

公司先交一次企業所得稅,分工再交一次個人所得稅,個人獨資企業交了個人所得稅后,直接就可以支配利潤了。

事實上呢?真是這樣嗎?

這個我們可以具體舉例來看看,是不是個獨交稅就少。

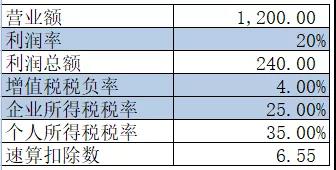

假如個人獨資企業和公司都是一般納稅人,都是查賬征收企業,利潤率都是20%,企業所得稅是25%,增值稅稅負率4%(假設)。

那么如果當年企業營業額是1200萬,個人獨資企業和公司分別要交多少稅?

1200萬營業額,按照我們之前的假設,利潤總額240萬,假設沒有任何納稅調整,那么個獨和公司交稅總體情況如下:

注1:增值稅直接按假設的稅負率計算

注2:個人獨資企業不涉及企業所得稅

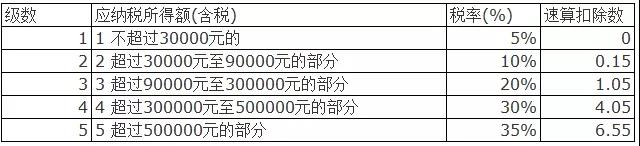

注3:公司個人所得稅為剩余利潤的分紅,稅率為20%注4:個人獨資企業的個人所得稅適用5級超額累進稅率表可以看到,這樣的假設情況下,算下來的稅負率其實相差并不是很大,不到2個點。

關鍵是,作為公司,目前如果滿足小型微利企業優惠,企業所得稅稅負最低能降低到2.5%,就拿本案例來說。

假如公司滿足小型微利企業,利潤總額240萬(假設無納稅調整,利潤總額為應納稅所得額)。

那么我們重新看看對比。

注1:小型微利企業所得稅分段計稅。

在小型微利企業政策加持的情況下,反而公司的稅負比個獨的稅負還要低。

既然這樣,為什么很多老板還是要成立一個個人獨資企業呢?

天下熙熙皆為利來,如果無利可圖,我想不到其他原因了,但是我們從稅收這個支出已經分析了,目前優惠下,公司交的稅和個人獨資交的稅沒啥大差異。

那原因到底是呢?

剛好,二哥最近看到一個通知。

沒錯,核定是最大的原因。

而核定之所以成為最大的原因,無非就是在核定征收情況下,企業能交更少的稅。

就比如拿上海來說,個人獨資企業,服務業,上海核定的行業利潤率是10%(稅法規定是10%-30%),貿易批發業是5%(稅法規定是4%-15%),確定應稅所得額后,再按五級累進制確定應繳個稅。

在這個這種情況下,核定的利潤率越低,是不是交稅就越少?就拿我們前面那個案例來說,假如核定利潤率為10%,最后稅負率就是原來的一半。

關鍵的還有一個,在查賬征收下,我們前面舉的案例都是在建立在你能取得所有合法的所得稅扣除憑證的,如果你無法取得,你的稅負率還會上升,而正是這所得稅扣除憑證(發票等)就是很多企業無法取得的,比如一些服務業,從事咨詢的本身利潤就高,成本票據也少,核定一個較低的利潤率這個節稅效果是非常顯著的。

來源:二哥稅稅念